Article rédigé par le groupe thématique « Énergie » de La France insoumise. Vous aussi, rejoignez un groupe thématique.

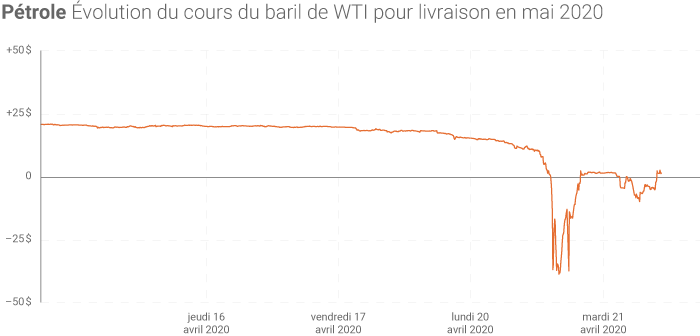

Un événement sans précédent vient de se produire dans le monde de l’énergie : pour la première fois, le lundi 20 avril, les prix du pétrole ont tellement chuté qu’ils sont devenus négatifs. Comment cela est-il possible ?

Comment fonctionne le marché du pétrole

Le prix du pétrole connaît plusieurs références mondiales, dont les deux les plus connues sont le Brent (Brent Crude, le pétrole brut de la mer du Nord, dont le prix est utilisé par l’OPEP pour deux tiers de la production mondiale : le pétrole européen, américain et moyen-oriental) et le WTI (West Texas Intermediate, un pétrole américain, utilisé comme référence par les pays du Golfe jusqu’en 2009). Les pays du Golfe utilisent la référence Dubaï/Oman.

Toutefois, on n’échange pas que des barils de pétrole déjà extraits sur les marchés financiers, mais également des produits financiers dérivés. Parmi eux, des contrats à terme (futures en anglais), qui fixent un prix du pétrole pour une date ultérieure (généralement de quelques semaines à quelques mois) et permettent ainsi de spéculer sur une hausse ou une baisse des prix entre temps. Ces contrats s’échangent sur des marchés boursiers à terme, comme ICE Futures Europe (où ICE signifie InterContinental Exchange) ou le NYMEX (New York Mercantile Exchange).

Par exemple, les divisions « énergies » de grands établissements financiers comme Morgan&Stanley boursicotent avec ces contrats de livraison, sans que ces banques ne possèdent le moindre puits de pétrole, ni ne s’en fassent jamais livrer la moindre goutte. Une foule d’analystes tentent de simuler au plus juste la demande potentielle, de manière à vendre au mieux et au meilleur moment les contrats en question, des milliers de fois, avant qu’ils ne soient livrés physiquement.

En d’autres termes, les spéculateurs achètent du pétrole qui n’est pas encore extrait en pariant sur le fait qu’au moment où ce pétrole arrivera, la demande (et donc les prix) auront augmenté. Mais le système se grippe lorsque la demande s’effondre durant le temps que court le contrat.

Ce qui s’est passé

Ce lundi 20 avril, il s’agissait des derniers moments pour échanger les contrats à terme concernant une livraison au mois de mai 2020, la bascule vers ceux de juin intervenant ce mercredi 22 avril. Durant la journée de lundi, veille de cette date d’expiration, le prix du WTI pour les contrats de mai est devenu négatif. À son plus bas, il a atteint -40,32 $ le baril, et à la clôture, il a terminé à -37,63 $. D’autres plus petites références étasuniennes sont également passées dans le négatif.

Source : https://www.connaissancedesenergies.org/

En revanche, les contrats concernant une livraison de WTI en juin, bien qu’avec un cours également faible (environ 17 dollars ce lundi 20 avril), ne sont pas devenus négatifs. Le prix du Brent, bien que bas également (autour des 20 dollars le baril), n’est pas devenu négatif non plus, car il est un peu plus demandé. Depuis sa création en 1983, le cours WTI n’était jamais tombé en dessous de 10 dollars le baril. À titre de comparaison, les prix étaient aux alentours de 60 dollars le baril début 2020. Et si l’on évoque moins du marché du pétrole physique, il est également très affecté avec des prix historiquement bas.

Comment en est-on arrivé là ?

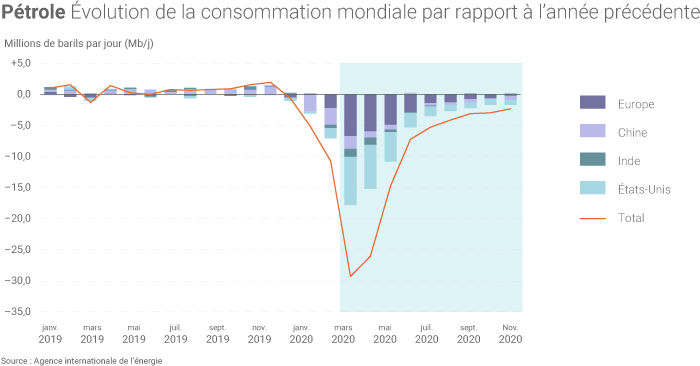

Dans notre précédent article, nous vous racontions le début des événements qui ont mené à la situation absurde actuelle. La pandémie de covid-19 a joué le rôle de déclencheur de la crise en faisant fortement baisser la demande mondiale de pétrole. Cette baisse d’un tiers à un quart équivaut à un retour à la consommation de la fin des années 90, avant l’essor de la Chine et de l’Inde.

Source : https://www.connaissancedesenergies.org/

Si les compagnies pétrolières peuvent diminuer la production, elles tentent de ne jamais l’arrêter : non seulement une remise en service coûte extrêmement chère, mais une fermeture peut aussi endommager le puits et le rendre moins productif, ou non productif, en cas de réouverture ultérieure. La production des hydrocarbures non conventionnels (pétrole et gaz de schiste), par fracturation hydraulique, c’est-à-dire la mise sous pression d’une roche avec de l’injection d’eau, est encore moins souple que celle du conventionnel. En conséquence, les producteurs privilégient le maintien de l’extraction couplée au stockage, qui a le double avantage de coûter moins cher et de bénéficier d’une remontée ultérieure des prix.

En outre, dans ce contexte de forte concurrence mondiale, aucun producteur n’a intérêt à être le seul à diminuer sa production, sans quoi il serait le seul à voir ses ventes - et donc ses recettes - diminuer. Un accord aurait pu permettre une baisse de production concertée, mais cette opportunité a révélé des divergences d’intérêts entre pays producteurs et a donné lieu à une guerre des prix au sein de l’OPEP+ (c’est-à-dire l’Organisation des pays exportateurs de pétrole, OPEP, et ses alliés). La guerre des prix a notamment opposé la Russie aux États-Unis sur le pétrole de schiste, mais aussi l’Arabie saoudite à la Russie, ce qui a entretenu une production plus élevée que la demande, provoquant donc la chute des prix. Les différents acteurs de cette guerre économique souhaitaient provoquer des faillites chez leurs rivaux jugés plus faibles économiquement.

À la suite de cela tous les acteurs du marché, compagnies comme États, ont commencé à stocker les excédents de pétrole, y compris dans leurs stocks stratégiques. Mais ces possibilités de stockage ne sont pas illimitées. Si elles n’arrivent pas encore à saturation, elles sont en bonne partie déjà réservées. Les prix du stockage et des supertankers s’accroissent aussi lourdement.

Ainsi, les spéculateurs n’arrivent plus à valoriser les contrats en leur possession en les revendant à des entreprises qui seraient réellement intéressées par une livraison, pour consommation ou pour stockage. Et comme eux-mêmes ne souhaitent pas être réellement livrés (imagine-t-on un camion-citerne débarquer à Wall Street ?), les propriétaires de contrats sont prêts à payer pour se débarrasser de ces encombrants volumes à venir. S’y ajoute probablement un peu de panique de dernière minute. Cette fois, le pari des spéculateurs a été perdu.

Pourtant, dimanche 12 avril, une réduction de la production avait enfin été décidée par l’OPEP+, revirement probablement dû à la prise en compte par la Russie de la pleine ampleur de la pandémie mondiale, et de la situation difficile de ses alliés, du fait de la baisse trop importante des prix. Ironie du sort, les États-Unis, parmi les plus menacés par cette guerre des prix, ne sont pas membres de l’OPEP+ et pouvaient participer aux négociations, du fait de la loi antitrust américaine interdisant toute tentative de cartellisation d’un marché ! Ils ont exercé leur influence indirectement sur les autres négociateurs. Leur production, ainsi que celle du Canada, a aussi baissé et va continuer à diminuer, non pas du fait de l’accord obtenu, mais du fait de la réaction des entreprises à la baisse des prix. En effet, les États-Unis et le Canada produisent majoritairement des hydrocarbures non conventionnels (pétrole et gaz de schiste), plus coûteux à extraire, qui requièrent des cours du pétrole élevés pour pouvoir être rentables.

À lui seul, l’accord conclu par l’OPEP+ va limiter l’ampleur de la crise actuelle sans la résoudre pleinement, mais avec les autres réductions de productions, l’AIE (Agence internationale de l’énergie) estime que cela pourrait suffire à commencer à résorber les stocks d’ici le second semestre.

Et ensuite ?

Les prix positifs pour les contrats de juin semblent pour l’instant indiquer un optimisme du marché quant à une sortie de crise d’ici là, mais il reste tout à fait possible que la crise se prolonge et que le prix ne devienne à son tour négatif. Les capacités de stockage disponibles devraient être très proches de la saturation aux alentours du mois de juin, mettant à l’épreuve toute la chaîne logistique. Cela dépendra beaucoup de l’ampleur des déconfinements et reprises d’activité, encore difficiles à prévoir à ce stade. Dans tous les cas, la crise s’inscrira dans la durée, car l’AIE prévoit que la demande de pétrole ne sera pas encore revenue à la normale en décembre.

Si certains ont eu de faux espoirs en voyant les titres des journaux, les prix de l’essence à la pompe ne vont pas devenir négatifs ! En effet, le prix négatif ne concerne pas le baril physique, mais bien le produit financier dérivé.

En revanche, les compagnies pétrolières et parapétrolières et les raffineries sont maintenant en difficulté financière et réduiront très fortement leurs investissements dans le secteur (déjà 40 milliards de dollars de désinvestissement annoncés). Le plus difficile sera pour les hydrocarbures non conventionnels, qui n’ont jamais été rentables et ne tenaient que par des apports massifs de dette, une nouvelle bulle rappelant celle du logement il y a quelques années. Aux États-Unis, les faillites ont commencé et d’autres encore sont prévisibles avec leur lot de chômage (le cabinet Rystadt y anticipe 200 000 licenciements) et d’insolvabilité, venant fragiliser les bilans des banques. Pour éviter cela, certaines banques se préparent par anticipation à saisir des actifs d’entreprises. Des États prendront la relève en compensant le manque à gagner des entreprises ou en effaçant les dettes de celles qui feraient faillite, ce qui signifie dans ces pays des subventions directes au secteur de l’énergie fossile.

Le problème majeur concerne les pays dont le pétrole représente une partie très importante de l’économie. Des instabilités pourraient s’ensuivre en Algérie, en Irak, en Iran, au Venezuela, au Nigeria, en Équateur et dans plusieurs pays du Golfe. Les amateurs d’histoire se rappelleront peut-être qu’un contexte similaire (le contre-choc pétrolier de la fin des années 80) a provoqué la chute du régime des généraux en Algérie.

Comme nous le mentionnions déjà dans notre précédent article, le secteur des renouvelables subit également une crise de l’investissement du fait de sa moindre compétitivité par rapport au pétrole à bas coût, et les retards dans les installations s’accumulent du fait du confinement. Ces deux causes vont retarder l’atteinte des objectifs dans ce domaine.

Lire également la deuxième partie : « Les incroyables prix négatifs du pétrole : les solutions »

Pendant ces jours de confinement les groupes thématiques de la France insoumise ont décidé d’apporter leur contribution à travers des réflexions sur la situation actuelle. Chaque jour, un ou plusieurs articles d’analyses seront produits par un des groupes thématiques. Retrouvez ces productions sur la page de l’espace programme.